-

How To คัดหุ้นเด่น เลือกหุ้นดีเข้าพอร์ต

เมื่อเราค้นหา Style ของการลงทุนที่เหมาะกับตนเองได้แล้ว (อ่านบทความ : ลงทุนแบบไหน ให้เข้ากับ Life Style? คลิก) สิ่งที่สำคัญสิ่งต่อมาคือ “การเลือกหุ้นเข้าพอร์ต” ซึ่งถือเป็นหัวใจสำคัญในการลงทุน มาดูกันว่าการคัดเลือกหุ้นดีเข้าพอร์ตต้องพิจารณาจากอะไรบ้าง

1. รู้จักบริษัทที่จะลงทุน

นักลงทุนต้องทราบว่าบริษัทที่จะเข้าไปลงทุนนั้นทำธุรกิจอะไร ลักษณะธุรกิจเป็นอย่างไร ใครคือผู้ถือหุ้น มีธรรมาภิบาลหรือไม่ ธุรกิจที่ทำอยู่ในตลาดผูกขาดหรือไม่ การแข่งขันเป็นอย่างไร มีสินค้าทดแทนได้หรือไม่ และยังต้องดูงบการเงินอย่างละเอียด สามารถพิสูจน์เชิงคุณภาพว่าบริษัทสามารถเติบโตได้จริง มี ROE (Return on Equity) คงที่ มีผลประกอบการเป็นอย่างไร รายได้ธุรกิจเติบโตขึ้นทุกปีหรือไม่ กระแสเงินสดเป็นอย่างไร ควรดูย้อนหลัง 5 ปีขึ้นไป

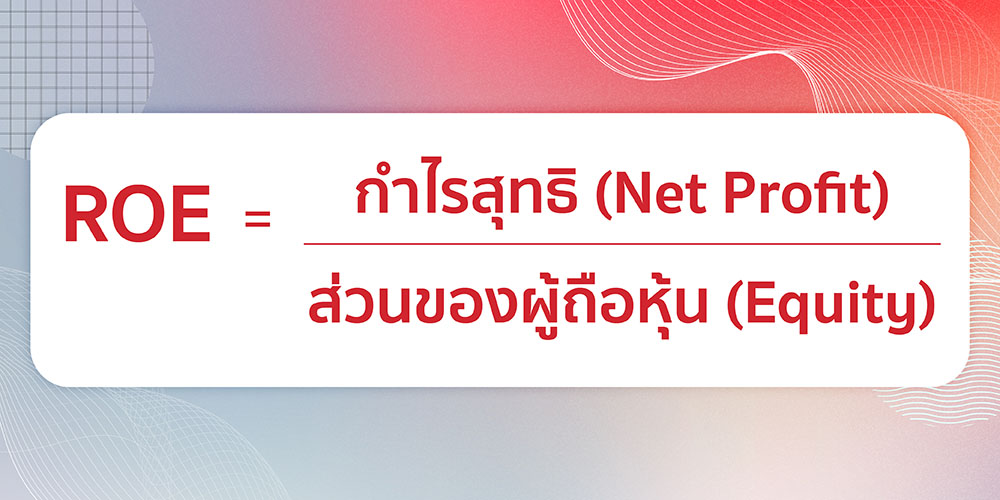

ROE (Return on Equity) คืออัตราส่วนทางการเงินเปรียบเทียบระหว่างกำไรสุทธิ (Net Profit) และ ส่วนของผู้ถือหุ้น (Equity) มีหน่วยเป็นเปอร์เซ็นต์ (%) โดยทั่วไปถ้า ROE ค่ายิ่งสูงยิ่งดี เพราะแสดงให้เห็นว่าผลตอบแทนจากเงินส่วนของเจ้าของนั้นให้ผลตอบแทนที่สูง ยิ่งมีค่าสูง แปลว่าบริษัทนั้นสามารถสร้าง “กำไรสุทธิ” ได้มากเมื่อเทียบกับบริษัทอื่นๆ

2. ประเมินความเสี่ยง

นักลงทุนต้องประเมินความเสี่ยงในบริษัทที่ต้องการจะลงทุน เช่น หากเป็นบริษัทส่งออก เรื่อง “ค่าเงินบาท” ย่อมมีผลกระทบต่อรายได้ และกำไรของบริษัท หรือปัจจัยอื่นๆ เช่น โรคระบาด การเมือง เป็นต้น ซึ่งจะส่งผลกระทบเชิงบวก เชิงลบอย่างไรกับบริษัท นักลงทุนต้องศึกษา ติดตามความเสี่ยง และปัจจัยที่ส่งผลกระทบต่อบริษัทที่จะเข้าไปลงทุน

3. ประเมินราคาหุ้น

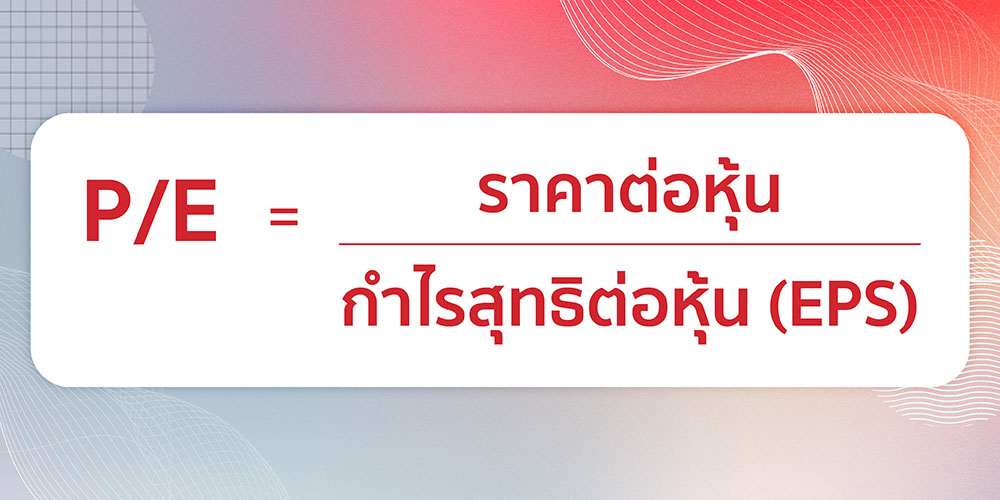

สิ่งต่อมาที่ต้องพิจารณาด้วยคือ “ราคา” หุ้นว่ามีราคาแพงไปหรือไม่ โดยหามูลค่าที่แท้จริงเพื่อซื้อในราคาที่เหมาะสม การซื้อหุ้นแพงๆ ในระยะยาวอาจจะไม่ค่อยได้ผลตอบแทนตามที่คาดไว้เท่าไรนัก ซึ่งอาจวัดได้จากค่า P/E (Price / Earning Per Share) หรืออัตราส่วนราคาต่อกำไร เป็นการประเมินจุดคุ้มทุน ว่ากี่ปีถึงจะสามารถคืนทุนจากหุ้นตัวนั้นๆ ได้ หากมีค่า P/E ที่ต่ำ อาจถูกมองว่าหุ้นตัวนี้มีแนวโนมที่กำไรจะลดลง

แต่การที่ค่า P/E ต่ำ ไม่ได้หมายความว่าราคาหุ้นถูกเสมอไป เพราะโดยทั่วไปแล้วเวลาคำนวณมูลค่าหุ้นก็จะมองว่าในอนาคตหุ้นตัวนี้มีโอกาสเติบโตเท่าไหร่ด้วย หมายความว่าถ้าในอนาคตมีหุ้นตัวหนึ่งที่ถูกมองว่ามีโอกาสเติบโตของกำไรมากกว่าหุ้นอีกตัวหนึ่ง หุ้นที่มีโอกาสเติบโตมากกว่ามักจะมีค่า P/E ที่สูงกว่า ดังนั้นควรใช้อัตราส่วนทางการเงินพิจารณาร่วมด้วยเสมอ ซึ่งโดยส่วนใหญ่จะนำไปเทียบกับค่า P/E เฉลี่ยของอุตสาหกรรมนั้นๆ ประกอบเพื่อหาว่าหุ้นตัวนั้นถูกหรือแพงกว่าค่าเฉลี่ย

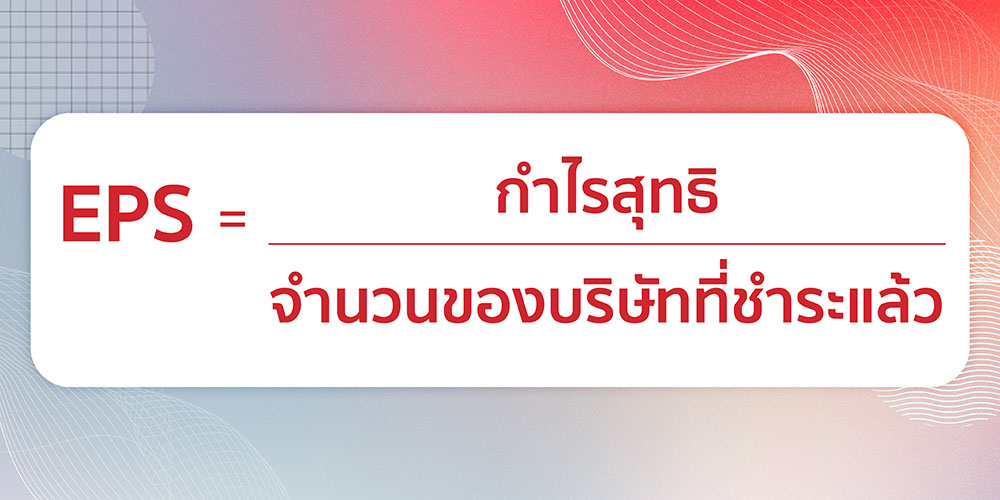

โดยกำไรสุทธิ (EPS) คำนวณได้จาก

4. ประเมินอนาคตของหุ้น

หุ้นที่เลือกจะมีโอกาสเติบโตหรือไม่? ถ้ามีโอกาสจึงจะยอมจ่ายเงินเพื่อลงทุนในหุ้นตัวนั้น มูลค่าหุ้นมาพร้อมกับโอกาสที่จะเกิดขึ้น ต้องใช้เวลาเรียนรู้ มองภาพในอนาคตของบริษัทให้ออก และพิจารณาศักยภาพทางการเติบโตของบริษัทไปพร้อมกัน

หากไม่รู้ว่าจะเริ่มมองภาพในอนาคตของบริษัทอย่างไร สามารถเริ่มได้จากงาน “บริษัทจดทะเบียนพบผู้ลงทุน” (Opportunity Day) โดยบริษัทต่างๆ จะมีแจงข้อมูลเกี่ยวกับธุรกิจ และการดำเนินงานของบริษัท หลังจากประกาศงบการเงินของบริษัทในทุกๆ ไตรมาส ซึ่งจะทำให้เห็นแนวโน้มในอนาคต สามารถไปฟัง และศึกษาข้อมูล จากนั้นนำมาวิเคราะห์ต่อ

5. ตามกระแสโลก

โลกของการลงทุนนั้นให้ความสำคัญกับคำว่า Mega Trend มากที่สุด เพราะสิ่งนี้คือ แรงผลักดันการพัฒนาเศรษฐศาสตร์มหาภาคในระดับโลก เป็นแรงขับเคลื่อนที่เกิดขึ้นอย่างต่อเนื่อง และความเปลี่ยนแปลงเหล่านี้จะผันผวน และมีแนวโน้มที่จะเกิดขึ้นได้ในช่วงเวลาที่สั้นขึ้นเรื่อยๆ

ตัวอย่าง Mega Trend ที่เจอนั้นมีหลายอุตสาหกรรมมาก ไม่ว่าจะเป็น

- การเปลี่ยนมาใช้รถยนต์ไฟฟ้า

- สารสกัดจากกัญชา/กัญชง ที่นำมาใช้ในทางการแพทย์ และสินค้าบริโภค

- นวัตกรรมทางการแพทย์ยุคใหม่ GENOMICS ที่นำเทคโนโลยีมาวินิจฉัยโรค ซึ่งแม่นยำมาก ว่ากันว่าจะสามารถเปลี่ยนโฉมการรักษามนุษย์ไปอย่างสิ้นเชิง

- ระบบ Quantum Computer ที่มีระบบประมวลผลเร็วกว่า Computer ปกติ ซึ่งอีกไม่นานจะได้ยินคำนี้ในประเทศไทยมากขึ้น

จะเห็นได้ว่าหุ้นที่ดูแลเกี่ยวกับอุตสาหกรรมในอนาคตอย่างรถยนต์ไฟฟ้า หรือกัญชานั้นราคาเริ่มวิ่งตอบรับกับ Mega Trend บ้างแล้ว บริษัทไหนที่ยังไม่ยอมเปลี่ยนตามกระแสโลก ราคาหุ้นจะย่ำอยู่กับที่ นักลงทุนอาจจะต้องกลับไปทำการบ้านว่าหุ้นตัวต่อไปที่จะขานรับ Mega Trend จะเป็นอุตสาหกรรมประเภทไหน

เมื่อเลือกที่จะลงทุนในหุ้นตัวที่ถูกใจ และเป็นหุ้นที่ดีแล้ว เรื่องที่ต้องคำนึงอีกเรื่องคือ “ความเสี่ยง” ความเสี่ยงก็คือเหรียญอีกด้านหนึ่งของผลตอบแทน และคือโอกาสที่จะไม่ได้รับผลตอบแทนตามที่คาดหวัง นักลงทุนควรต้อง “กระจายความเสี่ยง” (Diversification) เพื่อลดความผันผวนระหว่างการลงทุน

การกระจายความเสี่ยง (Diversification)

สามารถทำได้โดย กระจายลงทุนในหุ้นหลายๆ ตัว จากหลายๆ อุตสาหกรรม ไม่ควรถือหุ้นแค่ตัวเดียว หรือถือแค่อุตสาหกรรมใดอุตสาหกรรมหนึ่ง เพราะหากความสามารถของการทำกำไรของหุ้นที่ลงทุนเปลี่ยนแปลงไป อาจทำให้มีโอกาสขาดทุนได้ แต่หากกระจายความเสี่ยงในการลงทุนก็จะสามารถลดความเสี่ยงลงได้

เมื่อตัดสินใจลงทุนแล้ว นักลงทุนควรทบทวน และปรับสัดส่วนในการลงทุนในหุ้นอย่างสม่ำเสมอ อย่างน้อยปีละ 1 ครั้ง เพราะเศรษฐกิจ และสภาวะตลาดมีการเปลี่ยนแปลงตลอดเวลา

การเลือกหุ้นที่ดีนั้นจะเห็นได้ว่าต้องพิจารณาปัจจัยพื้นฐาน (Fundamental) และปัจจัยอื่นๆ ร่วมด้วย ถ้าหุ้นดี พื้นฐานแข็งแกร่ง มีการกระจายความเสี่ยงดีมีคุณภาพ ผลตอบแทนต้องออกมาตามที่คาดหวังแน่นอน

*การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการลงทุน

ที่มา

ตลาดหลักทรัพย์แห่งประเทศไทย.เลือกหุ้นเข้าพอร์ตอย่างไรให้ถูกใจและถูกตัว, จาก https://bit.ly/2Tj9DiX

ตลาดหลักทรัพย์แห่งประเทศไทย.Sentiment ของการลงทุนคืออะไร, จาก https://bit.ly/3wPzmgA

ธนาคารไทยพาณิชย์.เรารู้จักความเสี่ยงในการลงทุนแค่ไหน?, จาก https://bit.ly/2TlHMia

FINNOMENA.3 เคล็ดลับเลือกหุ้นดีเข้าพอร์ต, จาก https://bit.ly/2UtmhMR

Stock2morrow.วิธีเลือกหุ้นเข้าพอร์ตให้สบายใจ, จาก https://bit.ly/3hUokml

Moneybuffalo.PE Ratio คืออะไร? - อัตราส่วนสำคัญที่คนเล่นหุ้นควรรู้จัก, จาก https://bit.ly/3eAIob0

Moneybuffalo.ROE คืออะไร? - ยิ่งสูงยิ่งดีจริงหรือไม่, จาก https://bit.ly/3ktSPB7

เริ่มต้นลงทุนง่ายๆ กับบล. Zcom

ค่าคอมฯ เพียง 0.065%* ไม่มีขั้นต่ำต่อวัน

เปิดพอร์ตพร้อมรับสิทธิพิเศษมากมาย คลิก